跨境企业卖家申请日本JCT税号,一般2个月内即可收到JCT税号证书以及法人番号。那卖家在JCT税号申请成功后该如何操作才能保证合规销售呢?请看以下详细操作→

亚马逊日本站卖家获得JCT注册号后 ,按照以下路径在卖家平台上提交

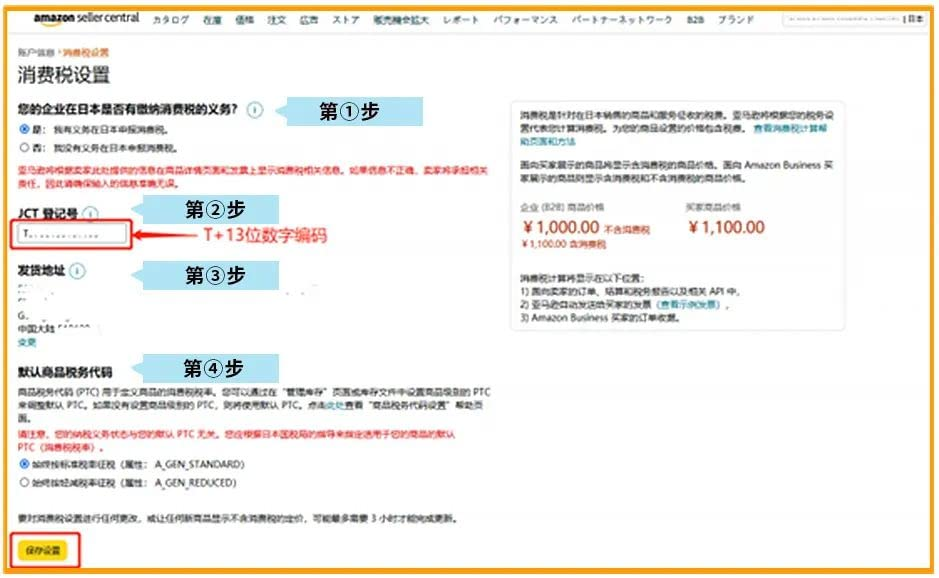

提交路径:卖家后台->设置->账户信息->税务信息->消费税设置->添加“JCT登记号”->点击“保存设置

首先,在卖家平台的税务设置页面上选择“是: 我有义务在日本申报消费税”。

卖家也可以点击以下链接:https://sellercentral-japan.amazon.com/tax/jpenrollment/home?ref_=macs_xxjptax_cont_acinfohm

然后,在下面显示的列中输入JCT注册号(又叫JCT登记号)。

温馨提示:仅允许输入 T+13 位数字

最后,点击“保存设置”

仅向亚马逊提供JCT注册号,并不意味着完成了所有的合规流程,您一定要记得通过您的税务代理向日本国税厅进行定期的申报和付款。

目前,消费者的发票是由Amazon.co.jp代表卖家开具的,上面有卖家的名字。一旦合规发票留存制度生效, Amazon.co.jp将在发票上显示卖家提前在卖家平台提交的JCT 注册号,以确保买家得到可以抵扣税费的发票。

为了确保号码的准确性,亚马逊会验证您输入的注册号是否与日本国税厅在此网站上官方发布的注册号相符。如果不一致,注册号将被设置为“无效”状态,因此,请您输入正确的日本消费税注册号,并留意页面更新状态。

Q.目前Amazon.co.jp会代表卖家开具发票(不包含JCT注册号),该服务会在新的法规生效后升级吗?

A.是的,一旦日本消费税发票留存制度生效,对于已经上传JCT注册号的卖家,Amazon.co.jp 将在代开的发票上显示卖家的 JCT 注册号,以确保买家获取的发票保有税务抵扣资格。建议卖家尽快申请JCT注册号, 并在卖家后台提交。

Q.如果卖家没有及时申请JCT注册号,但是有买家没有注意到,在亚马逊上依然采购了其商品,会产生什么后果?

A.法规生效后,亚马逊会在企业购详情页界面中显示该卖家是否持有JCT注册号来提示买家。若买家有税务抵扣需求,但下单时并未注意到选择的卖家暂未上传JCT注册号,买家可能会选择取消订单,以避免后续无法申请税务抵扣。

Q.日本消费税发票留存制度是否只针对企业客户订单?

A.不是,该政策针对所有需要合规发票用于消费税抵扣需求的买家。

Q.销售环节包含的10%的消费税是否直接从卖家销售额中扣除?

A.不是,10%的消费税由卖家代收,并需要卖家在后续申报环节中向日本税务机构缴纳。

Q.多个公司账户是否可以共用一个JCT注册号?

A.不可以,每个公司都需要独立的JCT注册号。

Q.日本消费税和日本海关逆运算有什么关系?

A.中国卖家在进口货物清关环节一旦被日本海关抽查并进行逆运算,会被强制征收进口消费税(Import JCT)以及进口关税(针对适用的品类)。

卖家因逆运算应缴纳的进口消费税为进项消费税,而销售环节卖家从买家收取的消费税为销项消费税。

卖家实际应缴纳的“消费税=销项消费税-进项消费税”,即合规卖家可以申请抵扣海关逆运算已缴纳的进口消费税。

Q.如果我不是JCT纳税实体,我所售卖的商品在详情页上会如何显示?

A.即使您暂时没有JCT纳税义务,您所售卖的商品在企业购销售页面的价格依然会分别展示税前价和税后价,也会展示相应的税金。

距离日本新发票合规制度正式生效还有5天,建议已获得JCT证书的卖家及时上传至亚马逊卖家后台。

以上就是今天亚马逊运营技巧-日本JCT税务合规知识分享,更多跨境税务知识、服务,跨境电商热点资讯,请关注万理晴跨境公众号!

-END-