关于欧洲VAT疑问

针对亚马逊的不同物流模式税应该在哪个国家交?

1、发货国和目的国都有税号,销售在哪个国家就在哪个国家缴税(注册税号后,远程限额内也可以继续在发货国家交)

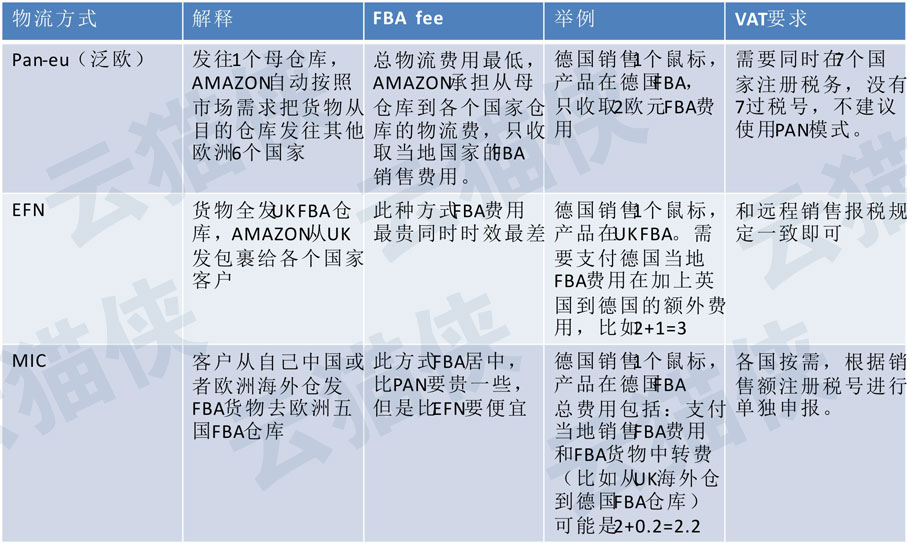

亚马逊三大物流模式与VAT

只要清楚物流与vat的关联,卖家可以根据自身情况选择对应的物流模式

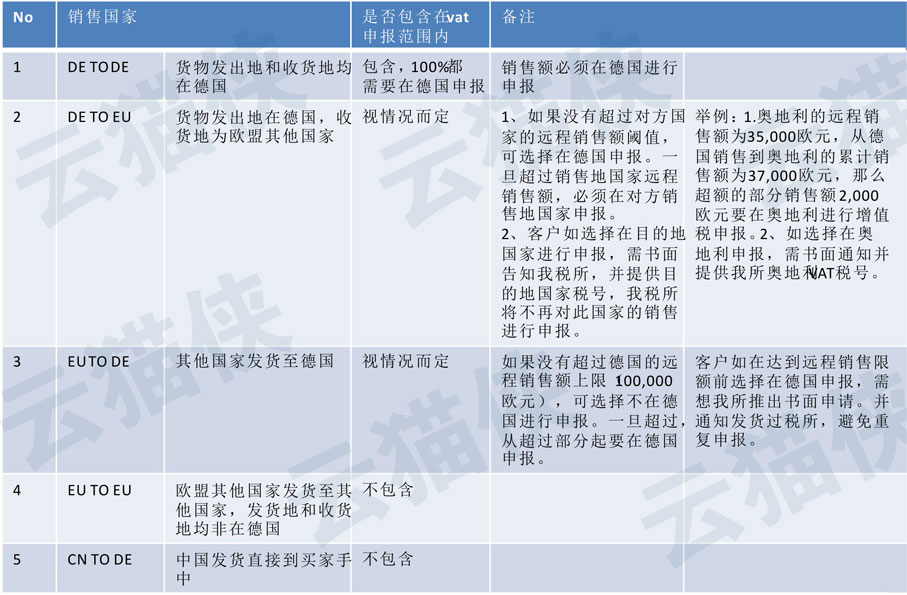

销售类型和VAT归属问题(以德国为例)

Attention!

1、向货代索要C88,并且定期核对清关文件C88和进口税金文件C79。用自己税号发货清关。

2、低申报吧度鞥与地税率,低申报是偷税漏税不合规的,低税率在满足要求的情况下是合规的。

3、零申报不同于国内的零申报。

4、延迟交缴税会产生罚金,英国申报期后1个月7天内缴税,德国申报期后10天内缴税。

5、选择正规的税务代理,一定要有会计师资格证书和会计师真实地址。

6、Vat不适用之后一定要注销。

7、每次发货前一定要检查EORI是否有效再发货。

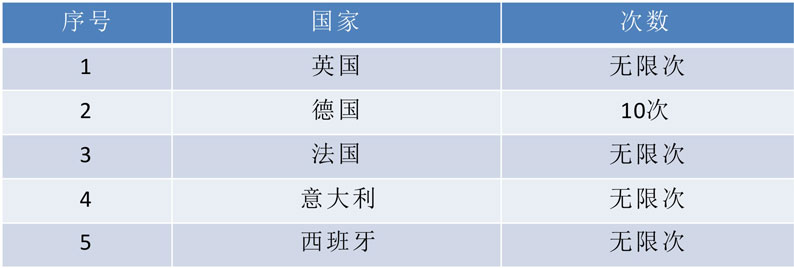

欧洲离岸VAT五国清关次数问题

为什么现在德国有清关次数限制?

德国之前是没有清关次数限制的,是因为很多离岸公司在德国清关申报货值低,报少报仿牌,或者是侵权,或者货物原产地出现问题,海关收到当地的商户或者卖家的举报,当这些离岸公司进口清关的时候,海关会严查他们,但问题依然存在。所以海关决定实行离岸VAT清管次数限制的制度。

破解德国清关次数限制建议

• 给买家有三点建议

• 第一、如果您在英国有VAT,可以从英国清关,然后从英国把货物发到德国,你只需要在英国交进口税,而且这部分进口VAT是可以在英国的季度申报里抵扣掉。

• 第二、在德国自己成立公司,卖家给自己做担保,这样不仅可以通过自己本土公司清关,同时您的进口VAT还可以抵扣。

• 第三、通过德国公司担保,找德国当地的担保公司或者一些机构间接担保。这样就可以在德国无限次数的清关。

关于英国低税率和正常税率的问题

英国低税率(Flat VAT)和标准税率(Standard VAT)有什么区别?

标准税率:英国的标准税率为20%,进口增值税可以抵扣销售税;

低税率:首年税率为6.5%,第二年税率为7.5%;年销售额首年低于15万英镑,次年及以后都低于23w英镑的卖家可以申请低税率7.5%,但是交过的进口vat不能抵扣。

2017年4月1日新增政策

关于FRS新政,要同时满足2个条件才能享受7.5%的税率;

1、每季度进口货值(C79*5)必须大于或等于250磅;

2、进口货值与当即销售额比重必须大于或等于2%。

不同时满足这两个条件的税率上调为16.5%

使用低税率注意事项!

1、如果中途觉得自己这年销售额会超过23w 镑,最晚要在下次申报30 天向税局申请将flat vat 调回标准vat,在每年的1月前提出,才可退出flat vat。

2、使用flat vat 的一定要100%申报销售平台所有数据,英国对FLAT vat 查账频率会很高,如果您账号在未有vat 之前有销售或者之前有少报,风险会很高,如果被查除了需要全部补缴之前未缴税金,税局按情况再确定罚款数额。

关于申请加入 FRS 之后,在实际申报时候的税率问题:

加入低税率计划后,实际低税率有两种税率。

1. 16.5%, 按照 16.5%低税率申报需满足条件(二选一):

A. 如果你的成本低于营业额的 2%;(一般卖家都不满足)

B. 如果你的成本高于营业额的 2%,但是低于 1000 英镑一年。

(以 C88 文件作为进口额证明文件,包含你缴纳的 VAT,产品成本、运输成本)

2. 按照 7.5%(第一年 6.5%)低税率申报需满足条件(二选一):

A. 如果你的成本高于营业额的 2%;

B. 如果你的成本高于 1000 英镑/年,即 250 英镑/季度

是不是使用低税率申报就一定是好的?

这个是不一定的。普遍来看,使用了低税率之后,相对于 20%的税率来说确实税率降低了,销售税可以少交了。可是,值得大家关注的是,进口税是都要交的,使用了低税率,进口税是不可以在当季申报的时候做抵扣的。比如,当季卖家发货量很大,但是销量却很少,进口税很有可能远远大于销售税,这种情况正常税率申报很有可能还会产生退税,但如果使用了低税率,你是不能申请退税的,只能产生缴税的情况。

所以,卖家还是要根据自己实际的发货情况和销售情况酌情选择。