在过去的两年中,欧洲一直存在一种明显的增值税欺诈打击趋势,在成立增值税调查部门的同时,要求线上数字平台相对于其卖方税收义务赋予连带责任。

2019年,奥地利财政部宣布了一项数字税收计划,其中包括:对美国数字巨头企业的在线广告征收5%的数字税。如果线上电商平台发现其存在增值税义务但未如实进行申报缴纳,须立即对其店铺采取强制措施以阻止其继续违反奥地利增值税法规,并对于其增值税欠缴漏缴行为处以相对应的罚金及滞

哪些卖家需要申请奥地利VAT?

1. 在奥地利境内成立公司,向奥地利买家配送商品,并且每年销售总额超过3万欧元。

2. 在奥地利境外成立公司,所出售的商品储存在奥地利以销售给奥地利买家。

3. 卖家在另一欧盟国家/地区(非奥地利)储存库存并向奥地利的卖家销售配送,并且远程销售额超过3.5万欧元。纳金。

对于2020年以前超出远程销售额阈值且属于增值税法规适用范围内的海外贸易商,各大线上电子商务平台有义务向奥地利税局告知其状况,并要求该企业上传奥地利增值税税号。

注册奥地利VAT需要准备什么资料?

1、公司资料(营业执照复印件)

2、法人信息(身份证复印件,以及护照)

3、地址证明(水电单/房贷文件/租赁合同)

4、签署POA税务代理授权文件

值得注意的是,按照奥利地相关法律的规定,在目标国家授权符合要求的主体为税务代表,税务代表负责该授权公司与税务相关的事务,比如向税务机关申请税号、查询备案及纳税申报等,同时对授权公司的增值税负连带责任,即出现税务问题,例如逃税、偷税、漏税等异常时,会按照该国法律的规定,承担相应的责任(主要是赔偿责任)。

在奥地利还引入在线市场责任规则之前,英国,德国以及法国早已对在线数字平台实行了连带责任制度。

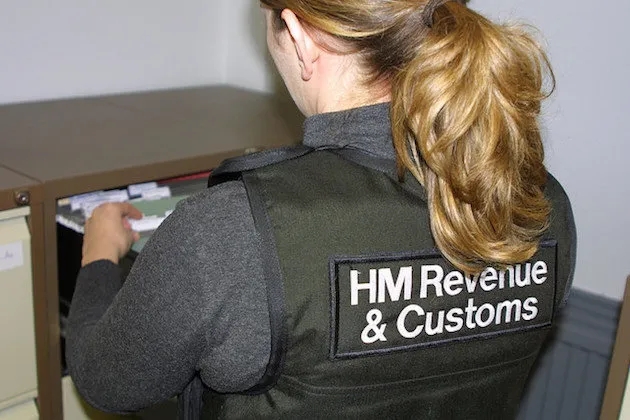

英国

在欧洲范围内,英国是第一个实施涉及线上电子商务平台的增值税规则执行制度的国家。英国已于2016年9月推出,并于2018年3月加强了针对海外交易者的方法。

英国通过《2016年金融法案》引入的方法包括检查海外贸易商的增值税义务,并要求线上电子商务平台对平台注册贸易商提供的增值税ID号进行有效性检查。

平台方从收到HMRC的通知之时起,严格监督平台上的用户海外业务是否符合英国增值税法,并主动承担起连带责任。为了避免这种责任制度,平台自得知平台用户的海外业务违规之日起60天内,必须确保该业务不会通过其在线市场向英国消费者销售商品。在此期间,该平台须将其英国增值税义务明确告知该海外企业。

《2017-2018年英国财政法案》对于增值税义务及线上电子商务平台方责任上作了更新,不仅要求线上电子商务平台验证其后台登记显示的增值税号的有效性。同时,法案中明确,如果在英国储存商品的非英国企业未履行英国增值税义务,则所有线上电子商务平台在发现之后应当立即阻止该企业在平台上销售商品。

德国

2018年12月,德国联邦议会通过了新增值税法案,规定使用交易平台的交易者不遵守增值税义务的情况下,电子交易市场应缴纳增值税。德国新规则的两个关键方面是:电子市场经营者的记录保留义务(德国UStG的第22f条)和监督平台上用户增值税义务履行的责任。

根据德国UStG第22f条新规,市场的经营者必须保留有关平台上用户本身及其通过市场进行的交易的记录。记录保留义务基于市场必须存档的增值税证书,并核实增值税税号的真实性。

自2019年1月起,除了要求平台用户上传德国F22税务证书之外,线上电子平台必须向卖家收集以下德国税务信息:

卖家的企业全称及地址;

由中央税务局签发的德国增值税号;

增值税证明有效期的开始和结束日期。

此外,德国新增值税方案还明确规定,德国境内的线上电子商务市场需要定期向德国税局共享,在其平台上向德国消费者进行销售的用户的销售数据。如果发现其存在增值税欺诈行为,应当及时对其账户进行取消销售权限等强制措施,以阻止该企业继续违反德国增值税法规。

法国

法国财政部于2018年10月24日发布了《反欺诈法》。该法令旨在加强打击海外增值税纳税人未能履行其税收和社会义务的措施。要求诸如亚马逊之类的线上电子商务市场服务商直接向非欧盟第三方商家的销售收缴增值税(VAT)并将其直接汇给税务机关。

根据法国反欺诈法案要求,自2020年1月起,法国的线上电子商务市场将承担起对于平台上进行销售的贸易商征收增值税的义务。如果平台上的贸易商已满足其他欧洲国家/地区的增值税登记要求,则该企业需要拥有欧洲增值税税号并上传其注册的所有欧洲国家的增值税税号。如未在该平台上传欧洲增值税税号的卖家不能继续在平台上向法国消费者销售商品。

如果平台监管不到位,电商平台将会为未履行法案义务的卖家承担增值税连带责任,替卖家缴纳相关税款,相关违规账号也会被冻结。

此外,法国反欺诈法案明确规定,法国境内的线上电子商务平台上所有卖家数据将会被法国税局“共享”卖家数据,与税局同步的数据主要包括:卖家的平台名称、公司注册地址、联系方式、销售平台链接,商品类型和名称等。不管卖家是否注册地在法国,只要在法国进行销售都需要按照此法案来履行。

如今,欧洲多国已经设立了专门的税务部门,称为“税务警察”,负责行动和公共账目,这个特殊部门将由治安法官授权的代理人组成。专门针对该国境内增值税欺诈行为的海外贸易商进行税务调查,并且联合当地海关对于该企业的货物进行抽查。

随着增值税合规范围的不断扩大,跨境电商圈子将迎来新一轮的“大洗牌”,跨境卖家必须及时做好相对应的合规化进程,及时了解自己是否属于增值税法规的使用范围,以免造成严重的后果。