英国的增值税率有很多种,跨境电商卖家选择了适合自己的税率进行申报,将会大大节省运营支出。反之,一旦使用了错误的方法去规避税务,卖家将要面临账号冻结和巨额税务罚款的严重后果。那么英国增值税率有哪几种?英国VAT低税率适用于哪些情况?英国VAT销售税又是怎么样计算的?

英国的增值税率一般分为哪几种?

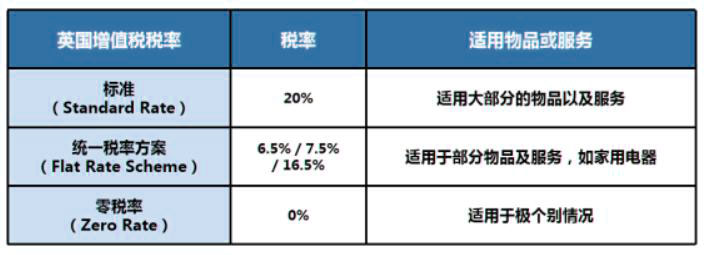

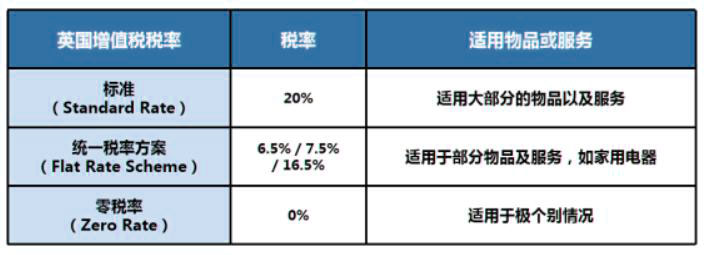

在英国,增值税有三种税率: 标准税率(Standard)、统一税率方案(简称低税率),以及零税率。

英国一般的商品的标准税率是20%,绝大数中国卖家所销售的商品,都是使用这种税率。

如果卖家满足申请低税率 (FRS)的条件,对于中国电商卖家销售的产品而言,大部分对应FRS税率为7.5%。VAT生效首年内可享受 1%的优惠,次年仍可享受到7.5%的固定税率。

卖家申请Flat Rate Scheme需要具备什么条件?

1.符合注册英国增值税的条件;

2.预计接下来12个月的销售额(税前)低于15万英镑。

一般中国卖家的产品申请了FRS之后,在任一连续12个月的税前销售额不超过15w英镑前提下,才能继续使用低税率。此外12个月的销售额超过23万英镑但预计未来12个月的销售额不会超过191,500英镑的,卖家需向HMRC申请,经批准后,将依然有可能继续使用该方案。反之,则需要前一个季度写信给HMRC申请退出该计划、调回标准税率。使用低税率的卖家,首年(VAT生效后的首年)税率为6.5%,第二年是7.5%。

需要注意的是,进口VAT不能抵扣,并且,税率标准由HMRC核定。

除此以外,卖家使用FRS之后,还必须同时满足以下2个条件才能持续享有7.5%税率:

1.包含VAT的进口货值大于或等于1000镑/年,即250英镑/季度;

2.进口货值/当季销售额大于或等于2%。

不同时满足以上两个条件,税率上调为16.5%,进口VAT同样不能抵扣。

英国VAT使用FRS申报存在什么样的风险?

由于使用低税率申报,进口VAT不能抵扣。因此,除非进口申报货值比较低,否则低税率申报和正常申报实际税费相差不大,并且低税率申报还容易引起HMRC查账,甚至要求补税产生罚金。

低税率和标准税率应该如何选择?

在选择低税率和标准税率的时候,卖家首先要评估自己未来12个月的远程销售额度(税前)会不会超过15W,同时还要衡量当季发货量问题。由于使用了低税率的缘故,进口VAT是不能抵扣的;这就意味着,卖家发货量大,但是销量小的话,进口税很有可能远远大于销售税。

按这种情况,如果是使用正常税率申报的话,是可以产生退税的;但假若卖家在这样的销售情况下,选择了低税率,那么不仅不能申请退税,还有可能产生大笔进口税的情况,得不偿失。

英国VAT零税率申报是什么意思?

零税率申报即是卖家在当个季度或者当年没有进行商品销售,可以使用零税率进行税务申报。如果卖家有销售额,但是使用了零税率进行申报,那么一旦被HMRC查获,不但要补缴税费,还要面临巨额罚金。因此有销售收入的卖家一定要根据自身情况如实申报,不要铤而走险进行零申报。

卖家当个季度或者当年没有销售收入是否可以不申报?

无论卖家是否有产生销售收入,都要进行税务申报,如果长期不进行税务申报或者漏申报,有可能会引起HMRC查账,甚至账号冻结。

英国VAT销售税是如何计算的?

一、先确认哪些销售数据,是要在英国申报的

1、注册了英国VAT,但其他欧盟国家未使用仓库也没有注册VAT号码的,在远程销售额内,VAT在英国申报

2、如未使用德国的仓库,但注册了德国VAT,那么英国发德国的,从德国VAT生效月开始,在德国申报

3、如果有使用德国的仓库,暂时尚未注册德国VAT,那么英国发德国的,不在英国申报。从使用德国仓库开始,必须注册德国VAT,在德国进行申报。

4、如果英国与德国都注册了VAT,德国的货物发到英国,税金要在英国申报。

以上这三种方式都是需要在英国纳税的。

二、确认计算税金要以哪份数据为准

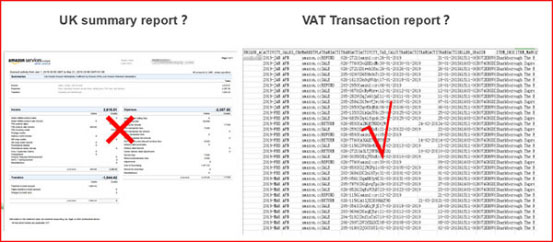

亚马逊卖家可以在后台下载到Amazon VAT Transaction Report和SUMMARY这两份数据表,以Amazon VAT Transaction Report为主要依据,SUMMARY作为参考。因为SUMMARY内是没有包含部分英国发其他欧盟的远程销售额在内,以SUMMARY作为依据可能会造成数据的失误。

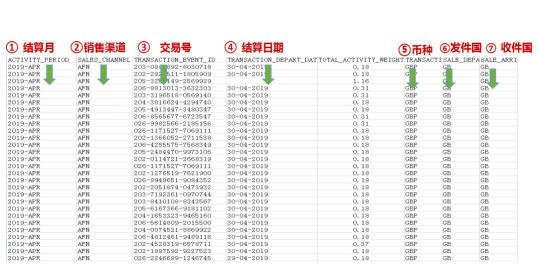

VAT Transaction report部分名词解释:

1、AZ列:TOTAL_ACTIVITY_VALUE_AMT_VAT_INCL(销售金额)

2、BA列:TRANSACTION_CURRENCY_CODE (货币单位)

3、BN列:ARRIVAL_POST_CODE (收货国邮编)

4、BO列:SALE_DEPART_COUNTRY(发货国家)

5、BP列:SALE_ARRIVAL_COUNTRY(收货国家)

四、正确核算英国申报的总销售额

1.筛选英国发英国和欧盟发英国销售额

步骤如下:

(1)勾选报表BO列所有欧盟国家,BP列只勾选GB

(2)AZ列数据求和,计下销售额(注:还要看BA列是否有EUR欧元单位的,如果有,先勾选EUR,AZ列求和,然后按当季度平均汇率换算成英镑。英镑和欧元部分相加。)

2.筛选出英国发欧盟的销售额(除了有使用仓库或有VAT号码的远程销售外)

(1)如果知道使用了哪些国家仓库,就查看BO列发货国,出现哪些国家就代表有使用对应国家的仓库。

(2)BO列只勾选GB,BP列只勾选所有欧盟国家(注:1.GB除外,因为上一步筛选已计算过了,2.使用仓库及注册了VAT号的欧盟国家除外,3.已经超远程销售额的除外)

(3)将AZ列求和,计下销售(看BA列是否有EUR欧元单位的,如果有,先勾选EUR,AZ列求和,然后按当季度平均汇率换算成英镑。英镑和欧元部分相加。)

3.将两次筛选得出的销售额相加,就是英国申报的总销售额了。

五、正确选择申报税率

结语

近期欧洲各国严厉打击海外偷税漏税的卖家,因此无论是使用低税率还是标准税率申报,一定要注意根据自身的销售额和发货数量使用合理的税率进行税务申报,尽早合规化经营,避免不必要的风险。