之前我们针对欧盟新税法,陆续做了很多不同角度的分析,最后总结出了这篇最全的欧盟新税法解析。欧盟新税法对跨境电商有哪些影响?亚马逊跨境电商卖家如何应对?独立站卖家又需要注意哪些事项?看完这篇文章,你的疑问都能得到解答!

01 什么是OSS

OSS(One-Stop Shop)是一站式的VAT税务服务,为了减少欧盟国家电子商务行业的税务欺诈而施行的一种新的税法。

02 什么是IOSS

The Import One-Stop Shop (IOSS) 的建立是为了方便和简化进口货物(价值不超过150欧元)远距离销售的VAT申报和支付。

注释:

商品的远距离销售

从第三国或第三地区进口是指由供应商/卖家或代表供应商/卖家向某一会员国的客户发送或运输的货物,包括供应商间接参与货物的运输或发送。

对于向欧盟远距离销售进口货物的卖家来说,IOSS为VAT的征收、申报和支付提供了便利。IOSS还为买家提供了便利,买家只在购买时被收取费用,因此在货物交付时不会再出现任何其他的附加费用。如果卖家没有在IOSS登记,买家必须支付VAT和通常在货物进口到欧盟时由运输商收取的清关费。

03 IOSS适用范围

IOSS涵盖以下货物的远距离销售:

✓在销售时从欧盟以外发送或运输的货物;

✓发货或运输的货物价值不超过150欧元;

✓不需要缴纳消费税(通常适用于酒精或烟草产品)。

04 IOSS实施规则

在IOSS注册的销售商在向欧盟成员国的买家销售货物时需要缴纳VAT。VAT税率以货物交付的欧盟成员国税率为准。欧盟的VAT税率信息可在欧盟委员会网站和各国税务局网站上查询。

05 如何注册IOSS

从2021年4月1日起,您可以在任何欧盟成员国的IOSS官网上进行注册。如果您的企业不在欧盟,您需要指定一个在欧盟设立的中介机构来履行IOSS下的VAT义务。您的IOSS注册对所有向欧盟买家远距离销售进口货物的行为有效。

注释:

中介

是在欧盟设立公司的纳税人。中介必须履行IOSS规定的义务,包括申报和缴纳远距离销售进口货物的VAT,并且会收到每一位客户的IOSS VAT识别号。

未在欧盟设立公司的纳税人需要指定一个中介才能使用IOSS。其他纳税人可自由指定中介,但并不是一定需要中介。

06 IOSS注意事项

如果您使用IOSS,您应该做到以下几点:

✓最迟在订购过程结束时,显示/展示买家在欧盟支付的VAT额;

✓确保向买家收取所有合格货物的VAT,以欧盟目的国税率为准;

✓确保符合条件的货物以价值不超过150欧元的方式装运;

✓尽可能在发票上显示买家以欧元支付的价格;

✓通过您在注册IOSS的国家的IOSS官网每月提交一份电子版VAT申报表;

✓每月向您在IOSS注册的成员国支付VAT申报单上的VAT税金;

✓将所有符合IOSS标准的销售记录保存10年;

✓向在欧盟边境申报货物的人提供在欧盟通关所需的信息,包括IOSS VAT识别号。

07 特殊情况

在以下情况下,您不需要对进口货物的远距离销售征收VAT:

✓您向同一买家销售了几件货物,且这些货物的包装运输金额超过150欧元。这些货物将在欧盟成员国进口时被征税;

✓您的货物远距离销售是通过电子端口,如市场或平台来促进的。在这种情况下,电子端口负责缴纳VAT。(亚马逊自发货卖家会由平台代扣代缴)

08 OSS和IOSS的区别

The Union One-Stop Shop (OSS) :

是欧盟一站式VAT电子申报系统,OSS 申报系统从2021.07.01 开始实行,针对于欧盟境内销售的申报,货物销售完了以后,是由欧盟本发货给欧盟的买家。

OSS VAT申报没有销售额度的限制,所有远程的销售都可以通过选择任何一个欧盟国家,通过OSS做所有欧盟国家远程的销售申报。

The Import One-Stop Shop (IOSS) :

是进口一站式VAT电子申报系统,可以从2021.04.01开始申请,从2021.07.01开始使用。

因为从2021.07.01开始,欧盟取消22欧元以下进口的免税额度,电商网络销售必须在货物销售是收取买家的VAT增值税,通过IOSS进行VAT增值税的申报。

也就是说IOSS是指货物进口的VAT申报,当货物销售完了以后,由欧盟以外国家发货给欧盟买家的VAT申报;比如说中国的自发货。

IOSS VAT的申报只针对于货值低于150欧元以下的商品。

平台必须要在销售的时候收取买家的VAT,然后每个月做IOSS的VAT申报。

01 欧盟新税法实行的目的

本次的新税法实行,欧盟政府想达到以下4个目的:

A. 杜绝VAT税务的漏洞!从2021.07.01号以后,欧盟将废除货物进口欧盟25欧元的免税额。所有的商品进口欧盟,都需要缴纳进口VAT。

B.电商平台被视为真正的卖家,需要承担VAT税务义务,以保证VAT税收能够实际收缴。电商平台将代扣除欧盟以外卖家销售VAT,然后缴纳给当地政府。代扣代缴的销售包括:所有FBA销售和150欧元以下的欧盟以外自发货商品。

C.简化VAT申报流程:废除远程销售门槛,可以通过OSS VAT申报系统在一个欧盟国家申报所有的销售VAT。

D.保护欧盟本土企业公平竞争!不会因为欧盟以外卖家不正常纳税而导致市场价格的不公平竞争

02 对跨境电商最大的改变

欧盟新税法实行以后对跨境电商改变最大的几个方面:

A. 取消了20欧元以下进口的免税额度!这个是什么概念呢?在新税法实行以前,发到欧盟的货物,商品价值低于20欧元以下,那么买家和卖家都不需要缴纳进口的VAT。但是从7月1号以后,所有商品在销售的时候,卖家必须代收取买家的VAT,然后通过VAT申报缴纳给当地的政府。也就是说,商品在销售的时候必须包含VAT增值税,这就意味着,远程自发货的卖家在产品定价上就不再有价格优势;

B.电商平台被视为真正的卖家,需要承担VAT税务义务。平台为了降低自己的风险,实行网上销售VAT的代扣代缴。比如说亚马逊:所有FBA的销售,以及从欧盟以外的自发货,货值在150欧元以下的商品都会被平台代扣除销售的VAT。亚马逊会将代收取的税金通过OSS VAT系统进行申报;

C.对于欧盟以外的卖家取消了欧盟远程销售门槛。所有欧盟远程销售按照收货国的VAT税率来做VAT核算,在有VAT税号的发货国做正常的VAT申报。卖家不需要特别注册OSS VAT申报系统;

D.欧盟本土的公司,所有欧盟的远程销售额度是1万欧元。如果超过了远程销售限额,可以在公司所在地国家申请OSS VAT系统进行申报;

E.对于电商平台的卖家来说,还有一个最大的改变就是:如果在欧盟没有使用当地的仓库,全部都是欧盟以外的自发货,那么可以不需要注册欧盟的VAT税号。因为所有的销售都由平台代扣代缴。

03 在哪些方面改变最小

A. 有仓储的国家VAT注册和申报不变。比如说,卖家使用了亚马逊的泛欧计划,那么卖家需要注册泛欧计划有仓库的所有国家的VAT税号,并做该国家的VAT申报;

B. 亚马逊将不会扣除B2B的销售,需由税务代理帮助卖家进行B2B的VAT销售核算,并进行申报;

C. 自发货的卖家,平台不会扣除单价销售超过150欧元以上商品的VAT税金;

D.亚马逊和其它电商平台不会对欧盟本土公司进行VAT代扣代缴;

E. VAT按照收货国来计算。

04 总结

➢ 自发货没有免税额度,小包自邮需要在销售时收取卖家的VAT

➢ 所有自发货物将贴有IOSS号码

➢ 电商平台(Amazon/Ebay/速卖通/美客多等)被认为是供应商,和卖家承担VAT支付的连带责任

➢ 电商平台需要代收取货物销售价值低于150 欧元商品的VAT

➢ 跨境电商企业将受益于大幅降低跨境增值税合规成本,卖家可以通过OSS VAT在选择的一个欧盟国家进行VAT申报

➢ 电商税务不合规很难发展

➢ 电商平台会更严格的稽查VAT合规

➢ 如果卖家在其他欧盟国家有海外储仓,或者加入了Amazon FBA 计划,那么货物储仓的国家还是需要注册VAT,并在当地申报

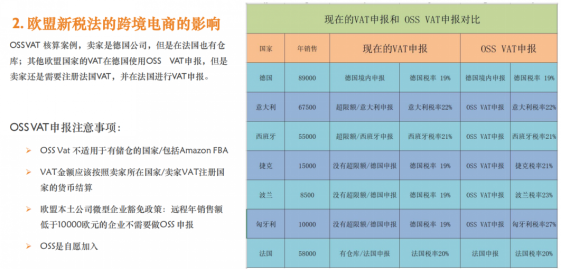

05 OSS VAT申报的案例分析

很多人有一个误区就是:欧盟新税法实行以后,电商平台实行代扣代缴,独立站卖家因为是自建独立的网站,认为就可以避免缴纳高额的VAT税金。

政府没有时间,也没有精力在销售量不够大的独立网站上付出太多的时间,但是,随着时间的推移和网站销售量的积累,税局一定会对独立站的卖家进行税务合规的处理。

按照欧盟税法和欧洲人的处事方式,如果一旦被税务稽查,就会追查回溯从第一笔应税销售开始,卖家不仅需要补交以前没有缴纳的税金,而且会面对高额的罚款。

类似这样的案例并不少见,比如说最近的一个跨境电商大卖家被法国税局稽查,罚款4千万元,另一个卖家被荷兰税务稽查,被罚款6千万。

如果你只有赚快钱的心态,当然可以赌一赌,但是,我相信还是有很多卖家是希望能够好好地长期经营自建的网站,毕竟创建一个优质的赚钱的独立网站是不容易的。

那么做为独立站的卖家,你自己必须处理税务合规的所有问题。

欧洲新税法实行以后,你必须要注意以下几点:

1. 你需要在有仓库的国家注册VAT税号, 并进行申报。比如说,你使用了荷兰的海外仓库,那么你必须要注册荷兰的VAT,并进行申报。你还可以在荷兰申请IOSS VAT申报系统,做其它欧盟远程所有销售的VAT申报。其实把仓库设在荷兰有一定的好处,比如说,荷兰有VAT递延政策,也就是说当你的货物进口荷兰的时候,不需要马上缴纳进口的VAT,这个对你公司的资金流非常有好处。

2. 如果你有本土欧盟公司,可以在公司所在地国家开通OSS VAT申报系统, 进行所有欧盟销售的VAT申报。

3. 如果你的销售全部是自发货,你需要选择一个欧盟国家申请VAT税号,并加入OSS VAT申报系统, 进行所有欧盟的申报。

4. 你必须在有VAT号国家申请IOSS号码,在你发货给欧盟的买家时,需要在包裹上面贴有IOSS的号码,以确保货物顺利清关。

01 总结

独立站的卖家需要自己处理税务合规问题:

➢ 需要在有仓库的国家注册VAT,并进行申报

➢ 如果有本土欧盟公司,可以在公司所在地国家开通OSS VAT申报系统,进行所有欧盟申报

➢ 如果全部是自发货,需要申请一个欧盟国家的VAT,加入OSS VAT申报系统, 进行所有欧盟的申报

➢ 在有VAT号国家申请IOSS号码,以保证货物顺利清关

➢ OSS VAT核算是发货国核算原则,季度申报

后续我们还会持续更新欧盟新税法的最新消息和独家解读!